1Q에 연간 영업이익 목표치 37% 달성

콘텐츠부터 음원까지 전방위적 회복세

투자 집행, 타 OTT와의 경쟁 등 불확실성 남아

[아시아경제 이민우 기자] CJ ENM이 전통적인 비수기임에도 올해 1분기 시장전망치(컨센서스)를 훌쩍 웃도는 '깜짝 실적'을 거뒀다. 지난해 코로나19 직격탄을 털어내고 각종 영상 콘텐츠부터 음원까지 전방위적으로 회복하는 모양새다. 다만 콘텐츠 업계 특성상 추가 투자가 예상과는 어긋날 수 있는 점은 불안 요소다. 티빙이 타 온라인동영상서비스(OTT)와 유료회원 확보 경쟁에서 우위를 점할 수 있을지도 불확실성으로 남아있다.

코로나19 직격탄 털어낸 1Q…기대 웃도는 호실적

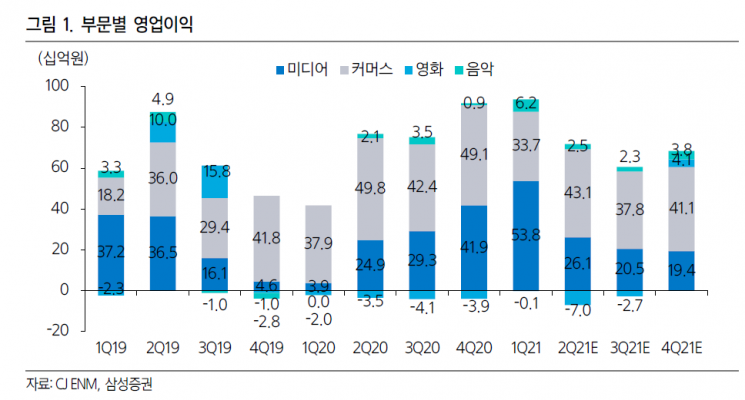

7일 금융감독원 전자공시스템에 따르면 CJ ENM은 올해 1분기 연결 기준 매출 7919억원, 영업이익 936억원을 기록했다. 전년 동기 대비 매출은 2.33% 줄었지만 영업이익은 135.81% 증가했다. 영업이익의 경우 컨센서스를 67.8% 웃도는 규모다. 1분기만에 연간 영업이익 목표치(가이던스)인 2500억원의 37%를 달성한 것이다.

'깜짝 실적'은 미디어 사업이 주로 견인했다. 미디어 사업 영업이익만 538억원으로 사상 최대치를 기록했다. 영업이익률도 13.9%에 달했다. 방송 사업의 주요 수익원인 TV 광고도 전년 동기 대비 24.5% 증가하며 이익 성장에 일조했다. '빈센조', '철인왕후', '윤식당' 등 화제성 높은 콘텐츠의 역할이 컸다는 평가다. OTT '티빙'을 포함한 디지털 부문의 영업이익은 전년 동기 대비 34%씩 성장하며 힘을 보탰다. 핵심 자회사 스튜디오드래곤역시 올해 1분기에 컨센서스를 24% 웃도는 영업이익을 거뒀다. 영화 사업은 구작 부가판권 판매 호조로 1억원 적자에 그쳤다. 음악은 온라인 콘서트 확대와 신인들의 흥행으로 역대 두 번째인 영업이익 62억원을 기록했다.

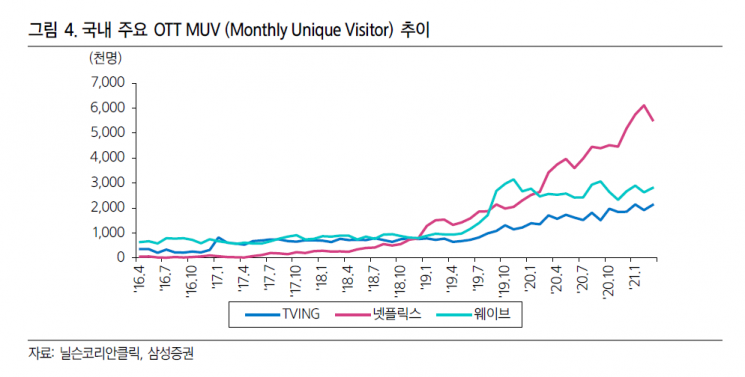

티빙의 판권 상각 기준이 기존 100% 비용에서 3개월간 60%, 이후 21개월간 40%로 변경된 점도 긍정적인 영향을 끼쳤다. 2분기부터 티빙에 본격적인 투자가 진행되지만 이익 가이던스 상향 가능성이 높아진 것이다. 특히 티빙 가입자가 전분기 대비 29% 상승했으며 지난 3월부터 시작된 네이버와의 제휴효과도 2분기부터 반영되는 점을 감안하면 투자 속도에 준하는 성장성을 기대할 수 있다는 분석이다. 여기에 '서복', '마녀식당', '신서유기'를 거쳐 하반기로 갈수록 기대작의 양과 질 모두 커질 것으로 예상된다. 이기훈 하나금융투자 연구원은 "연초 제시한 보수적인 영업이익 가이던스(2500억원) 제시 이전 기대했던 3000억원에 근접하는 영업이익이 예상된다"고 내다봤다.

반등 시작한 주가…증권사 눈높이도 ↑

다소 주춤했던 주가도 최근 들어 반등하기 시작했다. 앞서 CJ ENM은 지난해 4분기 호실적을 거뒀음에도 올해 영업이익 가이던스를 2500억원으로 제시하면서 주가가 급락한 바 있다. 전년 대비 8.1% 내린 수준으로 지나치게 보수적이었다는 평가다. 이에 지난 1월26일 17만4000원까지 올랐던 주가는 연일 내리막을 걸으며 지난 3월2일 장중 13만8000까지 떨어졌다. 이후 부진하던 주가가 1분기 실적 발표를 앞두고 움직이기 시작한 것이다. 이날 장 초반 CJ ENM 주가는 전날 대비 2.19% 오른 15만8300원까지 기록했다. 지난달 29일 종가 14만1000원과 비교하면 5거래일 연속 상승하며 12.3%가량 상승했다.

이 같은 분위기에 증권사들도 목표주가를 일제히 올리기 시작했다. 유진투자증권은 지난달 21일 20만원이었던 목표주가를 이날 22만원으로 10% 상향했다. 신한금융투자도 18만원으로 5.9% 올렸다. 하나금융투자 역시 이전 대비 10.5% 상승한 21만원을 제시했다.

치열한 경쟁 등 아직 남은 불안도

다만 일각에선 1분기만큼의 안정적인 실적 성장세가 지속될지 의문이라는 지적도 나온다. 이번 실적을 통해 확실히 콘텐츠 경쟁력을 통한 성장과 이익 개선세를 보여줬지만 동시에 본격적인 투자가 진행되지 않았기 때문이다. 또한 회사측 가이던스와 시장 예상치, 실제 실적 간의 괴리가 커 실적 불확실성 또한 우려 요인로 꼽혔다. 여기에 디즈니, 애플TV 등 해외 OTT의 국내 진출이 임박해 경쟁이 불가피할 뿐더러 디지털 진행에 따른 케이블 부진 지속도 부담이 될 수 있다는 분석이 나온다.

신은정 DB금융투자 연구원은 "주가가 단기 반등할 수는 있지만 실적 불확실성으로 한계가 있을 수 있어 분기별 실적을 확인해가며 접근해야 한다"고 지적했다. 이 같은 배경에 DB금융투자는 CJ ENM에 대한 투자의견 '중립(HOLD)'와 목표주가 18만원을 유지했다. IBK투자증권은 목표가를 19만원에서 18만원으로 5.3%가량 낮췄다.