노트북 힌지 만들며 기술력 확보, 독점적 지위 유지

2019년부터 삼성과 호흡 3분기부터 실적 점프 기대

[아시아경제 이광호 기자] 삼성전자가 최근 출시한 폴더블폰 ‘갤럭시 Z 폴더4’와 ‘갤럭시 Z 플립4’가 전 세계적인 인기를 끌면서 폴더블폰 제품군 최초로 ‘1,000만대 벽’을 넘어설 것이란 기대감이 커지고 있다. 글로벌 시장조사업체 IDC에 따르면 지난해 폴더블폰 출하량은 710만대로 2020년과 비교해 264.3% 늘었다. 2025년까지 폴더블폰시장은 연평균 70%에 달하는 높은 성장세를 유지할 것으로 전망된다. 삼성전자 이외에도 중국 스마트폰 업체 샤오미, 오포, TCL, 비보 등도 폴더블폰시장에 본격적으로 뛰어들었다. 폴더블 생태계가 성장 궤도에 들어서면서 관련 부품 및 소재 기업들도 급격한 성장세를 보인다. 아시아경제는 폴더블폰의 접는 부분의 경첩(힌지)을 생산하는 KH바텍과 폴더블 디스플레이 보호필름 생산기업 세경하이테크를 분석했다.

KH바텍은 다이캐스팅, CNC 등 다양한 금속부품 가공 장비 및 기술 등을 활용해 주로 스마트폰, 노트북, 태블릿 등 주요 휴대용 IT 디바이스의 내외장 부품 관련 사업을 영위한다. 특히 최근 폴더블폰을 접을 수 있는 ‘힌지(hinge·경첩)’ 핵심 생산업체로 주목을 받고 있다.

KH바텍은 1992년 금호라는 이름으로 설립됐다. 시작은 통신기기와 전자기기 부품 제조업이었다. 당시 오디오 및 VHS 비디오 관련 부품을 주로 만들었다. 이후 1990년대 중반 노트북 힌지를 만들면서 본격적으로 성장했다. 2000년대 초 휴대전화 시장이 성장할 때 삼성전자·노키아 등에 납품하면서 경쟁력을 키웠다. 이 시기에 쌓은 기술력 덕분에 폴더블폰 힌지 시장을 잡을 수 있었다.

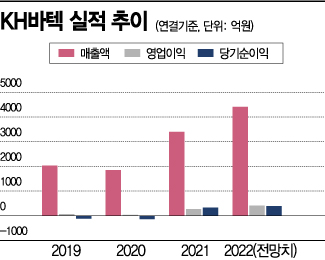

올해 2분기 KH바텍의 매출액은 전분기 대비 18.6% 줄어든 583억원이다. 국내 거래선의 물량 감소가 주요 원인이었다. 힌지 매출액은 1분기 대비 소폭 증가했다. 상반기 힌지 출하량은 200만대 수준이다. 영업이익은 37억원으로 전분기대비 24.4% 감소했다.

2분기에는 폴더블폰 판매 부진으로 실적이 기대에 미치지 못했지만, 성장 잠재력이 상당한 편이다. 폴더블 스마트폰의 외장 힌지를 생산하는 업체로 삼성전자에 독점 공급하기 때문이다. 일부 경쟁사들이 신규 진입을 노리고 있지만, 진입장벽이 존재한다. 제품 경쟁력에서 우위를 점하고 있어 신규 폴더블폰 최대 수혜기업으로 꼽힌다.

특히 3분기 힌지 매출이 확대될 가능성이 크다. 이동주 SK증권 연구원은 “삼성전자 기준 올해 폴더블폰 출하량은 1500만대 내외로 지난해 대비 2배가량 증가할 것으로 추정한다”며 “전체 기준 KH바텍의 점유율은 90%로 신제품에서의 독점적 지위는 유지될 가능성이 크다고 생각한다”고 말했다.

KH바텍은 최근 삼성전자가 ‘갤럭시Z 플립4’와 ‘갤럭시Z 폴드4’ 등 폴더블폰 신작을 전 세계에 출시하면서 동시에 스포트라이트를 받았다. 2019년 삼성이 세계 최초로 폴더블폰을 내놓을 때부터 함께 호흡을 맞춰서다. 이후 매출은 사실상 삼성전자의 폴더블폰 출하량과 연동된다. 이 때문에 삼성 접이식에는 KH바텍이 꼬리표처럼 달라붙는다.

KH바텍은 꾸준히 노력하는 기업이다. 높은 개발 역량으로 삼성전자 내 높은 시장 점유율을 유지 중이다. 실제로 연구개발에 큰 비용을 투입한다. KH바텍 반기보고서에 따르면 연구개발비는 2020년 79억원, 2021년 95억원, 올해 반기 기준 163억원으로 꾸준히 증가세다.

무려 48개의 특허를 가진 이유다. 여기에 40개의 특허를 출원한 상태로 지식재산권(IP) 규모는 더욱 늘어날 것으로 전망된다. 이 같은 경쟁력을 토대로 꾸준히 수주에 성공하고 있다. 기본적으로 삼성전자 등 제조업체의 생산계획에 의한 주문 생산방식을 취한다. 제품개발 수주를 제외하고는 통상 2주에서 4주 이전에 주문을 접수하는 단기 발주형식이다.

KH바텍은 국내에는 경북 구미(본사), 경기 안산에 사업장을 두고 있다. 이 밖에 중국(천진, 혜주), 베트남(하노이, 박닌), 인도(그레이터노이다) 등에 해외 생산법인이 있다. 현재 캐파(생산능력)를 100% 풀가동하고 있다. 상반기 200만대 수준이었던 출하량이 3분기 네 배 이상으로 불어날 것으로 예상돼서다. 증권가에 따르면 KH바텍의 올해 실적 예상치는 매출 4408억원, 영업이익 408억원이다. 매출은 지난해보다 29.7%, 영업이익은 51.7% 증가할 것으로 내다보고 있다.

조철희 한국투자증권 연구원은 "높은 개발 역량으로 삼성전자 내 높은 시장 점유율을 유지할 수 있는 KH바텍에 주목해야 한다"고 말했다. 김운호 IBK투자증권 연구원은 “상반기 부진 이후 하반기부터 큰 폭으로 실적이 개선되는 중”이라며 “폴더블 핵심 부품 생산으로 성장 동력을 보유하고 있고 신제품과 신규 거래선 확대 가능성이 여전히 높아 추가 성장이 기대된다”고 분석했다.

한편 KH바텍의 창업자인 남광희 회장의 지분율은 13.9%다. 이어 남 회장의 배우자 김종숙씨는 8.95%, 김종세씨 2.38% 등 특수관계인 지분을 합해 지분 25.23%를 확보한 상태다.