월정액 전자책 서비스 1위

오디오·챗북 등 콘텐츠 확장

KT 인수 시너지로 가입자↑

실적 무기로 200만주 공모

[아시아경제 이광호 기자] KT그룹 계열 전자 독서 플랫폼 업체 ‘밀리의서재’가 내달 기업공개(IPO)를 목표로 본격적인 공모 일정을 시작한다. 플랫폼 기업에 대한 투자 심리가 얼어붙은 가운데 도전장을 내밀어 관심을 끈다. 이익미실현 특례 방식(테슬라 요건)을 활용하며 상장을 노리고 있다. 올해 연말 IPO 피날레를 장식할지 주목된다.

밀리의서재는 2016년 설립된 독서 플랫폼 업체다. 국내 최초로 구독형 전자책 서비스를 선보이면서 이름을 알렸다. ‘독서와 무제한 친해지기’라는 광고 문구로 유명한 월정액 무제한 전자책 서비스를 앞세워 시장 지배력을 강화했다. 월정액 무제한 전자책 서비스 분야 국내 1위를 자랑한다.

현재 12만권가량의 전자책을 보유 중이다. 꾸준히 전자책을 늘리는 동시에 오디오북·오디오드라마·챗북(채팅형 독서 콘텐츠)도 추가했다. 책을 중심으로 콘텐츠 영역을 확장했다. 그러다 지난해 9월 KT의 음원 서비스 손자회사 지니뮤직에 인수되면서 KT그룹에 편입됐다. 지배구조는 ‘KT→KT스튜디오지니→지니뮤직→밀리의서재’ 순으로 이어진다.

밀리의서재는 2016년 시드(Seed) 투자를 시작으로 꾸준히 외부 자금을 수혈하며 성장했다. 이어 2017년 벤처캐피탈(VC) HB인베스트먼트를 시작으로 VC 우군을 확보했다. 2018년에는 KB인베스트먼트가 투자금을 집행헀다. 2019년엔 한국투자파트너스로부터 투자를 받았다. 이 밖에 코오롱인베스트먼트, 스틱벤처스 등 쟁쟁한 재무적 투자자(FI)들이 함께했다.

이들 FI는 지난해 KT가 밀리의서재를 인수할 당시 일부 지분을 내놓으며 부분 엑시트(투자금 회수)에 성공했다. 밀리의서재가 제출한 증권신고서에 따르면 VC들은 밀리의서재 지분 24.29%를 보유 중이다. ▲HB인베스트먼트(HB 유망서비스산업투자조합 8.50%·HB 청년창업투자조합 3.72%) ▲KB인베스트먼트(KB 코넥스 활성화 투자조합 4.96%) ▲코오롱인베스트먼트(코오롱 2015 K-ICT 디지털콘텐츠 투자조합 3.82%) ▲스틱벤처스(스틱4차산업혁명펀드 3.29%) 등이다.

밀리의서재 IPO 흥행 여부에 따라 VC들의 성적표가 결정된다. 투자업계에선 밀리의서재의 행보에 주목하는 분위기다. 밀리의서재에 투자한 VC들 뿐만 아니라 업계 전체가 관심을 기울이고 있다. 최근 들어 플랫폼 기업에 대한 밸류에이션(기업가치) 조정이 이뤄지면서 IPO를 줄줄이 연기하는 가운데 밀리의서재가 출사표를 던졌기 때문이다.

밀리의서재는 실적을 무기로 한다. 지난해까지 영업적자를 기록했지만 올 상반기 처음으로 흑자를 냈다. 상반기 매출액 211억원, 영업이익은 10억원을 기록했다. 증권신고서에는 올해 3분기 실적도 담겨있다. 아직 감사 또는 검토를 받지 않은 재무제표이긴 하지만 영업이익이 상반기의 누적 수치를 뛰어 넘었다. 3분기 매출은 124억원이지만 영업이익은 19억원이다.

KT그룹 계열사 시너지 효과로 인한 가입자 수 증가도 눈에 띈다. 밀리의서재는 지난 2월 KT와 서비스 공급 계약을 맺고 요금제와 구독권을 결합한 상품을 내놨다. 지난해 말 418만명이었던 누적 회원 수는 8월 기준 547만명으로, 같은 기간 39만명이었던 구독자 수는 91만명으로 각각 증가했다.

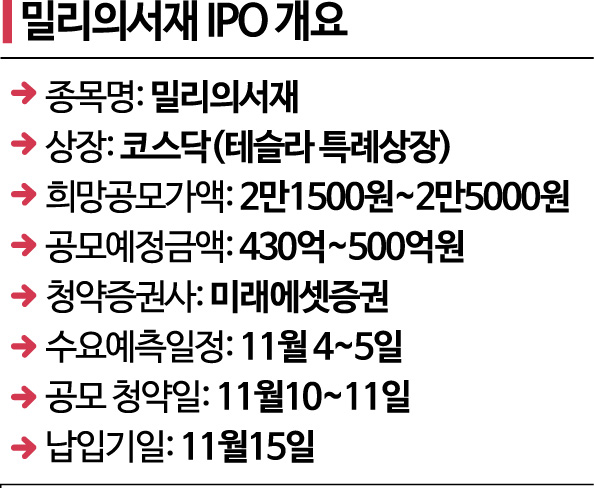

앞서 밀리의서재는 10월 말로 공모 일정을 추진하려다 11월로 미뤘다. 당시 여러 추측이 나왔지만, 이 같은 긍정적 수치를 보여주기 위해 일보 후퇴했던 것으로 풀이된다. 수요예측일은 11월 4~5일, 청약기일은 11월 10~11일, 납입기일은 11월 15일 등으로 당초 예고했던 것과 조금씩 바뀌었다.

공모 주식 수는 총 200만주, 희망 공모가격은 2만1500원~2만5000원이다. 총 공모 예정 금액은 430억~500억원이다. 공모가 기준 밀리의서재 시가총액은 1860억~2163억원 규모로 예상된다. 공모가 희망 밴드를 맞추기 위해선 수익성에 대한 시장 기대치를 만족시켜야 한다. 최근 흑자전환 했음에도 비즈니스 모델과 IPO 흥행에 대한 시장의 우려는 여전한 상태다.

주요 플랫폼 기업들이 잇달아 상장을 연기한 점도 불안한 요소다. 토종 앱스토어 원스토어는 수요예측 이후 흥행 부진을 이유로 상장을 철회했다. 쏘카는 공모 과정에서 공모가를 희망 범위보다 낮췄음에도 상장 이후 주가가 공모가보다 33% 낮은 수준에 형성됐다. 새벽배송업체 컬리와 인터넷은행 케이뱅크 등 대어급 플랫폼 기업들은 상장 시기를 여전히 확정하지 못하고 있다.

한 플랫폼 전문 투자심사역은 “플랫폼 기업 IPO가 많이 어려워졌다”며 “더 좋은 시기를 노리고 IPO를 연기한다고 해서 좋은 성적표를 받는다는 보장도 없다”고 말했다. 이어 “FI들도 마냥 기다릴 수만은 없는 상황”이라고 덧붙였다.