올해 초 슬로바키아 생산기지 설립…현대기아차 부품 공급

2차전지 부품으로 사업영역 확대 기대

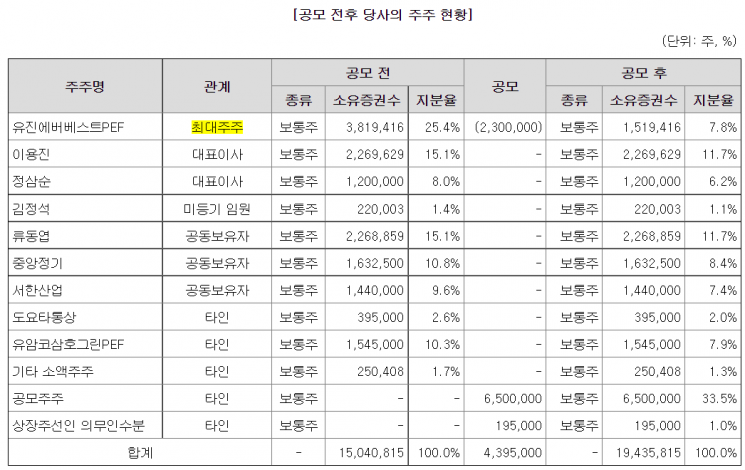

상장 후 이용진 대표 최대주주 등극

현 최대주주 유진에버베스트PEF, 구주 매출로 지분 축소

[아시아경제 박형수 기자] 초경량 알루미늄 부품제조 업체 한주라이트메탈이 코스닥 기업공개(IPO)로 조달한 자금을 전기차 부품 생산과 해외 법인 육성에 적극 활용한다.

24일 한주라이트메탈은 IPO를 위해 신주 420만주와 구주 230만주 등 총 650만주를 공모한다. 공모가 희망범위는 2700~3100원, 총공모금액은 176억~ 202억원이다. 공모가 기준 시가총액은 525억~603억원이다. 다음 달 12일부터 13일까지 이틀 동안 기관 투자가를 대상으로 수요예측을 하고 공모가를 확정한다.

1987년 설립한 한주라이트메탈은 국내외 주요 완성차 업체에 알루미늄 주조 기술을 기반 경량화 부품을 공급하고 있다. 연비 개선, 배기가스 감소, 제동거리 단축 등 경량화가 필수적인 자동차 산업 분야에서 기술력을 인정받고 있다. 현대기아차, 르노코리아, GM, 포드, 닛산 등에 부품을 공급한다. 올 3분기 누적으로 매출액 1751억원, 영업이익 78억원을 기록했다. 지난해 매출액 1890억원과 영업이익 71억원에 근접한 실적을 달성했다.

공동 대표주관사인 현대차증권과 미래에셋증권은 한주라이트메탈 적정 기업가치를 선정하기 위해 세아메카닉스, 유니크, 유니테크노, 구영테크, 모토닉, 서진오토모티브 등 6개사를 비교기업으로 선정했다. 6개사 평균 주가수익비율(PER) 20.56배를 기준으로 산정한 한주라이트메탈 기업가치는 889억원이다. 올 3분기 누적 당기순이익을 1년 기준으로 환산한 43억원을 적용했다. 상장 주식 수로 나눈 주당 가치는 4572원이고 할인율 32.20~ 40.95%를 적용해 공모가 희망범위를 제시했다.

구주 매출을 제외하고 한주라이트메탈이 조달할 자금은 최소 113억원으로 슬로바키아 법인 생산능력을 확대하는 데 35억원, 전기차부품과 차량경량화 설비를 증설하는 데 51억원을 투자한다.

한주라이트메탈은 올해 초 국내 알루미늄 부품업체 가운데 최초로 유럽 슬로바키아에 현지 생산기지를 설립했다. 현대차 체코법인의 코나 전기차(EV)와 기아 슬로바키아법인 스포티지 모델에 들어가는 부품을 공급한다. 슬로바키아 인근에는 폭스바겐, LG에너지솔루션, 삼성SDI, SK온 등 2차전지 업체 제조공장이 있어 사업 확대 기회를 잡을 것으로 기대했다.

한주라이트메탈 이용진 대표는 "한주라이트메탈은 35년간 축적한 주조 기술을 토대로 국내 완성차 시장의 초경량화를 선도했다"며 "상장 후 해외 현지 생산 기지 확보와 고객사 확대에 힘써 경량화 시장의 차세대 리더로 거듭나겠다"고 말했다.

한주라이트메탈은 상장 후 최대주주가 바뀐다. 현 최대주주인 유진에버베스트PEF는 보유 중인 주식 382만주 가운데 230만주를 구주 매출로 처분한다. 공모 후 유진에버베스트PEF 보유 지분율은 7.8%로 낮아지고 이용진 대표(11.7%)가 최대주주로 올라선다. 이 대표는 상장 후 경영권 안정을 위해 유진에버베스트PEF 및 주요 주주들과 공동보유 약정을 체결했다. 공동보유 약정을 체결한 주주공모 후 지분율은 50.8%다.