2020년 코스닥 상장 후 해마다 외부서 자금 조달

IPO 당시 예상한 것보다 흑자 전환 시기 지연

영상인식 인공지능(AI) 업체 알체라가 2020년 코스닥시장에 상장한 이후 해마다 신주를 발행해 자금을 조달하고 있다. 상장 당시 예상했던 것보다 흑자 전환 시기가 늦어진 탓으로 보인다.

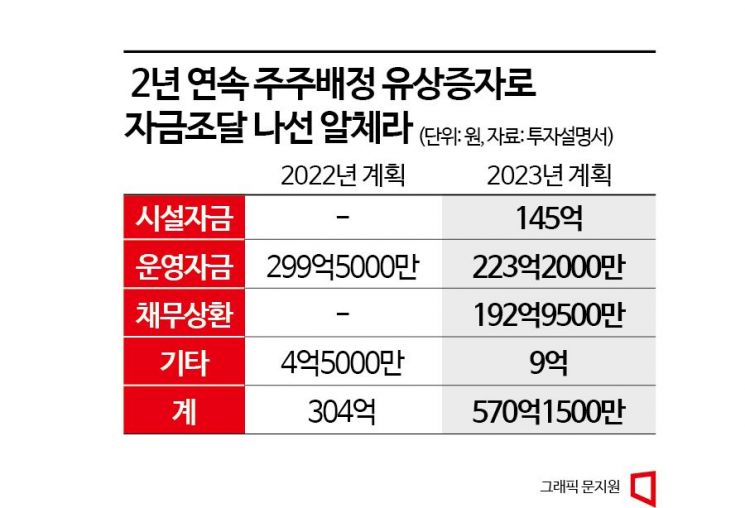

금융감독원에 따르면 알체라는 신주 630만주를 발행해 570억원을 조달한다. 구주 1주당 신주 0.29주를 배정한다. 최종 신주 발행가는 오는 12월1일 확정한다. 구주주 대상 청약 결과 실권주가 발생하면 일반공모로 투자자를 모집한다. 알체라는 조달한 자금을 연구개발비, 국내 마케팅비, 해외 영업을 위한 해외 법인 운영비, 차입금 상환 등에 사용한다.

앞서 알체라는 지난해 11월에도 주주배정후 실권주 일반공모 방식 유상증자로 304억원을 조달했다. 1년 전에도 연구개발비, 국내 마케팅비, 해외 영업을 위한 해외 법인 운영비 등으로 사용할 예정이라고 설명했다. 2025년까지 사용할 자금을 지난해 조달했는데도 1년 만에 다시 자금 조달에 나섰다.

알체라는 지난해 유상증자로 조달한 자금 가운데 232억원이 남았고 사용계획에 따라 사업 부문별로 2025년까지 집행할 것이라고 설명했다. 알체라 이사회는 AI 학습 데이터에 대한 수요가 빠르게 증가하고 있어 해당 사업을 확장하기 위한 자금이 추가로 필요하다고 판단했다. 1년 만에 다시 주주배정 증자를 결의한 이유다.

알체라는 AI 기술를 개발하는 데 필요한 빅데이터 제작용 플랫폼과 툴(Tool)을 개발했다. 학습한 데이터는 대기업과 연구소 등 고객사에 딥러닝 학습을 목적으로도 판매한다. AI 학습 데이터 사업부문 매출은 2021년 24억원에서 지난해 58억원으로 늘었고 올 상반기에는 14억원을 기록했다.

2021년 11월 발행한 전환사채(CB)에 대한 조기상환 청구 요구에 대응하기 위한 자금도 증자를 통해 마련한다. AI 기술력 강화, 연구개발(R&D) 및 해외 사업망 확대, 운영 등의 목적으로 230억원 규모의 전환사채를 사모로 발행했다. 전환사채를 발행한 이후 알체라 주가가 하락하면서 전환가를 밑돌고 있다. 전환사채 투자자는 내년 8월30일부터 조기상환을 청구할 수 있다.

알체라는 유상증자를 통해 미리 상환 자금을 조달한 후 금융상품에 예치했다가 조기상환에 대비한다는 계획이다. 앞으로 주가가 상승해 전환권을 행사하면 상환자금 잉여분은 R&D 및 운영비로 사용한다.

알체라는 2020년 말 기업공개(IPO)로 200억원을 조달했다. 조달한 자금은 2021년과 2022년 상반기까지 들어갈 R&D 자금으로 활용하겠다고 설명했다. 이듬해 9월과 11월에 각각 260억원, 230억원 규모의 전환사채를 발행했다. 국내 다수의 기관 투자가가 투자했다.

알체라가 운영자금을 계속 외부에서 조달한 이유는 적자 상태가 이어지고 있기 때문으로 보인다. 2020년 51억원, 2021년 111억원, 2022년 169억원 영업손실을 기록했다. IPO 당시 알체라와 상장 주관사는 2021년부터 흑자전환할 것으로 예상했다. 2021년 영업이익 24억원을 기록하면서 전년 대비 흑자전환하고 2022년과 2023년에는 각각 88억원, 173억원 영업이익을 기록할 것으로 내다봤다. 예상보다 매출액이 더딘 속도로 증가하면서 흑자전환 시기도 늦어지고 있다.

최대주주인 스노우를 비롯해 황영규 대표와 김정배 이사 등은 배정받은 신주 물량 가운데 약 10% 정도를 인수한다. 신주인수권 증서를 거래할 수 있는 다음달 21일부터 27일 사이 알체라 주가에 따라 매각 대금 규모가 결정된다. 증자 후 최대주주 측 지분율은 31.2%에서 24.9%로 낮아질 수 있다.

스노우는 알체라 경영진과 올해 12월20일까지 공동보유를 약속했다. 공동보유 확약 연장에 대해서는 확정된 것이 없지만 연장 가능성은 작을 것으로 예상했다. 내년 이후 시장 상황에 따라 스노우가 지분을 매각할 수도 있다. 황 대표가 보유 중인 지분에 대한 보호예수가 해제되는 올해 12월 이후 지분을 추가로 매입할 가능성 또한 있다.