우진엔텍 등 4곳 공모가, 희망범위 상단 넘어

코스닥 부진 계속되면 수익률 낮아질 수 있어

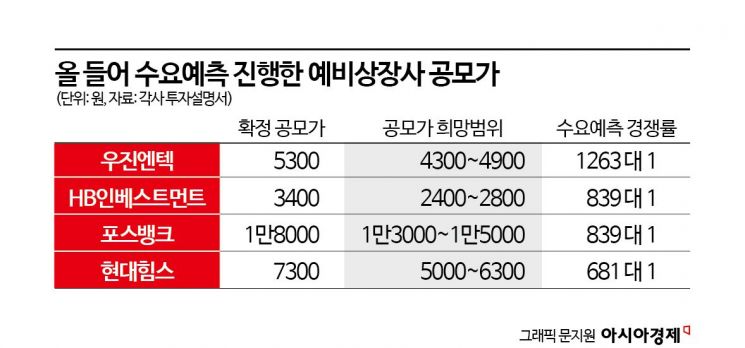

코스닥 시장 부진이 이어지고 있지만 기업공개(IPO) 시장으로 시중 자금이 몰리고 있다. 우진엔텍을 시작으로 HB인베스트먼트, 포스뱅크, 현대힘스 등 수요예측을 진행한 예비 상장사가 일제히 희망 범위 상단을 초과한 공모가를 확정했다. 지난해 말 상장했던 새내기 상장사 주가가 급등하면서 공모주 투자 수익률이 높았던 영향이 크다.

18일 금융투자업계에 따르면 조선기자재 업체 현대힘스는 공모가를 7300원으로 확정했다. 대표 주관사인 미래에셋증권이 제시한 희망범위(5000~6300원)를 최소 15.9% 웃돈 결과다.

수요예측에 국내외 기관투자가 2099곳이 참여해 경쟁률 681대 1을 기록했다. 참여 기관 10곳 가운데 9곳 이상이 7500원에도 공모주를 인수하겠다고 제안했다. 현대힘스 공모 규모는 549억원에서 636억원으로 늘었다.

2008년 설립한 현대힘스는 선박 블록, 선박 내부재 등 조선기자재 생산업체다. HD현대중공업과 현대삼호중공업 등 HD현대 그룹 계열사가 주요 고객사다. 지난해 3분기까지 연결기준으로 매출액 1343억원, 영업이익 111억원을 달성했다.

박종선 유진투자증권 연구원은 "국제해사기구(IMO)의 중장기 온실가스 감축 계획에 따라 선박 교체 수요가 늘어날 것"이라며 "액화천연가스(LNG) 운반선 발주가 증가하는 가운데 HD한국조선해양 수주가 급증하고 있다"고 설명했다.

현대힘스보다 앞서 수요예측을 진행한 우진엔텍, HB인베스트먼트, 포스뱅크 공모가도 예상치를 넘어섰다. 지난 8일부터 5영업일 동안 수요예측을 진행한 우진엔텍은 경쟁률 1263대 1을 기록했다. 상장 주관사인 KB증권 관계자는 "우진엔텍이 안정적인 재무구조를 바탕으로 합리적인 목표를 제시했다"며 "원전 해체 시장 진입도 준비하고 있는 점도 인정받은 것으로 보인다"고 말했다.

원전 정비업체 우진엔텍은 원자력 및 화력 발전소에서 계측제어설비 정비 용역을 담당한다. 정부 국책과제를 통해 방사선 측정 및 모니터링 시스템 관련 기술을 개발하고 있다. 원전 해체 시장에서도 사업 기회를 찾을 것으로 기대하고 있다. 우진엔텍은 일반 투자자 대상 청약에서 청약 증거금 3조7000억원을 끌어모았다. 16일부터 17일까지 이틀 동안 공모주 청약을 진행한 결과 경쟁률 2707대 1을 기록했다.

국내 1세대 벤처캐피털(VC) HB인베스트먼트는 수요예측 경쟁률 838대 1을 기록하며 높은 공모가를 확정했다. 희망 범위 상단인 2800원보다 20% 이상 높은 3400원으로 공모가를 결정했다. 상장 주관업무를 맡은 NH투자증권 관계자는 "다수의 투자자가 안정성, 수익성, 성장성 등 HB인베스트먼트 차별화된 경쟁력을 높이 평가한 것으로 보인다"고 설명했다.

판매시점 정보관리 시스템인 포스와 키오스크 등을 공급하는 포스뱅크도 수요예측을 통해 희망 범위 상단을 20% 초과하는 1만8000원으로 공모가를 확정했다.

코스닥 시장 부진과 관계없이 IPO 시장으로 이목이 쏠리는 이유는 지난해 상장한 새내기 상장사 주가가 급등한 영향으로 해석된다. 김수연 한화투자증권 연구원은 "케이엔에스, LS머트리얼즈, DS단석은 상장 당일 가격 제한폭 상단인 공모가 대비 400%까지 올랐다"며 "두산로보틱스, 에코프로머티 등 대형주가 상승세를 지속하면서 공모주 시장을 이끌고 있다"고 설명했다.

다만 일각에서는 코스닥 시장 부진이 이어지면 새내기 상장사 주가 상승률이 기대보다 낮을 수 있다고 우려했다. 일반 투자자 대상 청약을 앞두고 신중하게 옥석을 가려야 한다는 목소리도 나온다. 금융투자업계 관계자는 "코스닥 지수가 지난 12일부터 나흘 연속 하락하면서 투자심리가 위축되고 있다"며 "공모가가 높아지면 상장 첫날 기대 수익률은 낮아질 수 있다"고 설명했다. 이어 "올해 들어 수요예측을 진행한 예비 상장사 업종이 모두 다르다"며 "성장성과 동종업종 대비 할인율 등을 고려해 청약 여부를 판단해야 한다"고 조언했다.

또 다른 관계자는 "IPO 시장이 꾸준하게 성장하려면 다음 달 시가총액 1조5000억원을 바라보는 에이피알 상장 성공 여부가 중요하다"며 "대어급 공모주가 계속해서 상장을 추진할 여건이 만들어져야 한다"고 분석했다.