팹리스 M&A 최선이지만 쉽지 않아

메모리 초격차·파운드리 추격 '선택과 집중'

AI·바이오·통신 M&A 어려워 '승자의 저주' 고려

이재용 삼성전자 회장이 2016년 말부터 법적 리스크에 휘말린 시간을 회사 안팎에선 '잃어버린 8년'이라고 부른다. 그 사이 경쟁 업체들은 자율주행, 인공지능(AI) 반도체, 생성형 AI, 반도체 설계, 낸드플래시 등에 수십조 원 단위 인수합병(M&A)에 성공하며 사업 체질을 개선해왔지만 삼성전자는 9조원 규모 미국 전장(자동차 전기·전자 장비) 업체 하만 인수 외 뚜렷한 딜을 하지 못했다. 재계에선 이 회장 1심 무죄 선고 이후 삼성이 반도체, AI, 바이오 등 성장 산업 매물을 찾아 M&A를 할 기회를 맞았다고 한목소리를 냈다.

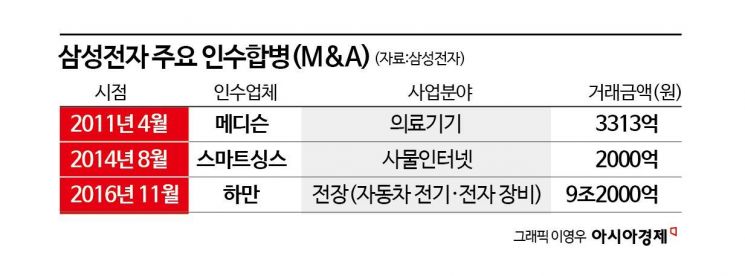

2010년대 이후 삼성전자 M&A 가운데 눈에 띄는 사례는 메디슨(의료기기), 스마트싱스(사물인터넷), 하만(전장) 등을 꼽는다. 2011년 이후 주요 딜 28건을 성공시켰지만 조(兆)원 단위 이상 거래는 하만 인수(9조2000억원)가 유일했다. 삼성의 미래 먹거리를 확보했다고 평가할 만한 거래는 없었다는 이야기다.

이는 경쟁기업의 움직임과는 확실히 달랐다. 인텔은 모빌아이(자율주행)라는 이스라엘 스타트업을 153억달러(약 20조원)에 인수했고 AI반도체 2위 기업인 AMD는 자일링스(반도체설계)를 500억달러(약 65조원)에 사들였다. 퀄컴은 누비아(AI반도체)를 14억달러(약 2조원)에, 마이크로소프트(MS)는 샘 올트먼의 오픈AI(생성형 AI)를 130억달러(약 17조원)에 각각 사들였다. 국내에서는 SK그룹이 하이닉스를 3조4000여억원에 인수했다. 해당 딜은 거래액과 성과 등을 고려했을 때 회사 모멘텀(성장 동력) 강화와 사업 체질 개선에 기여했다는 평가를 받는다.

전문가들은 AI·반도체·바이오·6G 등 삼성 성장 사업 중 반도체 M&A가 가장 시급하다고 했다. 이상적인 시나리오는 2022년 8월 이 회장 광복절 사면·복권 후 거론됐던 ARM 같은 팹리스(반도체 설계 전문) 업체 인수다. 걸출한 설계 업체를 확보하면 삼성 영업망과 시장 상황에 따라 차량용·서버용·AI용·모바일용 애플리케이션프로세서(AP) 등 다양한 제품을 제조할 수 있는 교두보를 마련할 수 있다. 이렇게 되면 파운드리(반도체 위탁생산) 1위 업체 TSMC 시장점유율 추격에도 탄력을 받을 수 있다는 분석이다.

ARM은 지난해 9월 미국 나스닥 시장에 상장했다. 삼성으로서는 인수하기가 어렵게 됐다. 당시 삼성이 100조원 안팎의 현금성 자산을 확보해뒀었기 때문에 수십조 원 규모 자금 집행에 필요한 오너 의사결정(결재)만 있었더라도 충분히 시도해볼 만한 거래라는 평가가 많았다. 각국 경쟁당국(한국 공정거래위원회)에서 딜을 승인하지 않더라도 시장에 삼성의 투자 심리를 각인시킬 계기가 됐을 것이라는 것이 재계의 시각이다.

현실적으로 이재용 뉴 삼성 M&A 다음 타깃은 차량용 반도체 업체 인피니언(독일), NXP(네덜란드) 등이 거론된다. 팹리스를 사들이기 어렵다면 부문별 반도체 톱 티어(최고) 업체를 인수해 '선택과 집중'을 해야 한다는 것이다. 특히 NXP의 경우 이 회장 사면복권 후 사들였다면 삼성 시스템반도체(비메모리반도체) 사업 포트폴리오를 넓히는 데 크게 기여했을 것이라는 평가가 나온다.

AI, 바이오, 통신 등도 장기 투자처로 거론되지만 꼭 M&A여야 할 필요는 없다는 의견도 나온다. AI는 오픈AI 챗GPT처럼 수백억 개 이상 매개변수(파라미터)를 갖춘 거대언어모델(LLM) 업체를 인수하기에는 늦었다는 평가다. 오히려 삼성전자 자체 LLM '가우스'를 온디바이스 AI폰 등에 탑재하는 기술개발 사업 전략 위주로 가는 것이 현실적이라는 분석이다.

바이오의 경우 계열사 삼성바이오로직스가 위탁개발생산(CDMO)에서 이미 세계 1위 기업에 올랐기 때문에 신약 사업으로 진출하는 게 더 급하다는 평가다. 암, 심장병 등 희귀병 치료 신약 업체를 인수하는 것은 무리라는 반응이 지배적이다. 6G의 경우 세계적으로 상용화 시점이 뚜렷하지 않은 만큼 장비 계약 중심으로 사업 전략을 유지하는 것이 당장은 최선이라는 평가다. 그나마 이 회장이 공들였던 5G 통신장비 수주 계약도 최근 끊어졌다는 게 재계의 분석이다.

M&A '승자의 저주' 가능성에 대해 고려해야 한다는 지적도 나온다. 이 때문에 M&A보단 D램 등 메모리와 파운드리 중 주력 반도체 사업이 무엇인지를 명확히 파악하고 파운드리 수율(양품 비율) 제고, 선단 공정 확보, 고객사 확대 등을 노려야 한다는 지적이 나온다. TSMC, 인텔과의 파운드리 3강 경쟁에서 승리하도록 노력하는 게 이재용 '뉴 삼성'의 과제라는 것이다.

김경준 CEO스코어 대표는 "삼성전자는 SK하이닉스가 고대역폭메모리(HBM) '한점돌파'를 통해 삼성전자 D램 전체 시장 점유율 격차를 20%포인트에서 10%포인트 이내로 좁힌 것을 봐야 한다"면서 "TSMC 파운드리 추격에 집중할 것인지, 메모리 반도체에서 SK하이닉스와 마이크론을 확실히 제치고 '초격차' 전략을 계속 가져갈 것인지를 명확히 선택하는 게 필요하다"고 말했다.