보람상조 "KB증권이 속여…100억 돌려줘"

KB증권 "충분히 설명했는데" 책임 부인

法 "속인 것은 아니지만…39억 배상"

2019년 라임펀드 사태와 관련, 국내 대형 상조업체인 보람상조가 펀드 판매사인 KB증권을 상대로 민사소송을 내 1심에서 일부승소했다.

라임 사태는 라임자산운용이 시중금리보다 높은 5∼8%의 수익률을 내걸고 투자금을 돌려막다가 피해투자자 4500여명, 피해액 1조6000억원의 대량 환매 중단 사태를 일으킨 사건이다. 이번 판결에서 법원은 "증권사가 투자자 성향을 미리 파악하지 않은 채 펀드를 권유했고, 투자자 손실을 키울 수 있는 총수익스와프(TRS) 계약 구조를 제대로 설명하지 않는 등 불완전 판매가 이뤄졌다"고 판단했다.

20일 법조계에 따르면 서울중앙지법 민사합의22부(재판장 최욱진)는 보람상조피플이 KB증권을 상대로 낸 100억여원 규모의 부당이득금 소송에서 "KB증권이 39억9500여만원을 지급하라"고 판결했다.

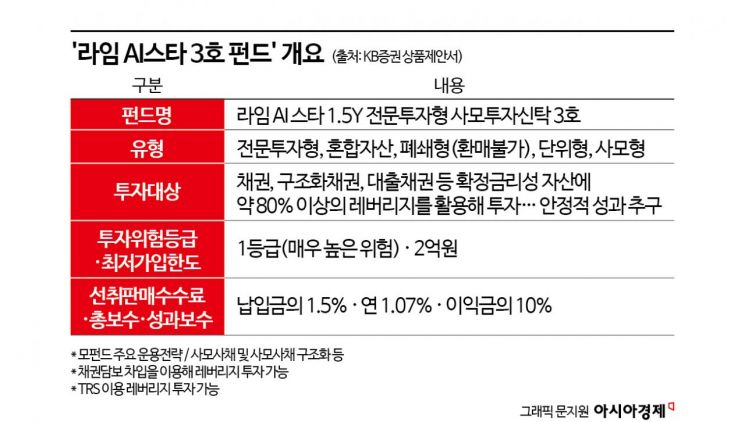

앞서 KB증권은 2019년 라임운용의 '라임 AI스타' 펀드를 판매했는데, 두 회사는 TRS 계약을 맺고 레버리지 효과를 이용해 수익률을 극대화하고자 했다. TRS 계약은 증권사가 펀드를 담보로 대출을 해주고 수수료를 받는 것이다. 증권사가 자금을 우선 상환받게 돼 있어 손해가 나면 투자자 손실이 늘어나는 구조다. AI스타 펀드는 주로 ▲현금화가 어려운 사모사채 ▲고금리의 불안정 채권 ▲무담보 사채 등에 투자하는 '모(母) 펀드'의'자(子) 펀드'로서 재간접 투자됐다.

보람상조는 그해 3월 KB증권을 통해 1년6개월 만기의 '라임 AI스타' 3호 펀드에 100억원을 투자했다. 당시 KB증권은 지점에 찾아온 보람상조 직원에게 총 3개의 상품을 추천했고, 보람상조는 위험성이 더 낮은 펀드들 대신 라임 펀드를 최종 선택했다. 상조서비스 고객들로부터 미리 받은 돈(선수금)을 효율적으로 굴리기 위해서였는데, 한해 선수금 순증액의 절반을 쏟아부은 것이다. 하지만 라임 사태가 터지고, AI스타 펀드는 사실상 전액 손실을 봐야 했다.

보람상조 측은 "투자금과 법정이자를 합쳐 113억7800여만원을 지급하라"며 소송을 걸었다. 상대의 속임수 때문에 계약 내용을 착각할 수밖에 없었다면(착오), 그 계약을 취소할 수 있다는 민법 논리도 들이댔다. KB증권이 펀드의 부실함과 위험성을 충분히 알면서도 '안전한 펀드'라고 강조하고, TRS 구조에 따른 손실 확대 가능성까지 감췄다는 취지였다.

KB증권은 책임을 부인했다. 그러면서 "레버리지 이용 상품이 고수익·고위험 상품인 것은 '일반 상식'이다. 설명도 자세히 해줬다"며 "투자자가 펀드 제안서를 대략이라도 읽어봤다면 착오를 해결할 수 있었을 것"이라고 맞섰다. 보람상조와 라임운용 사이에서 중개행위만 했을 뿐, 자신들은 계약 당사자가 아니란 주장도 펼쳤다.

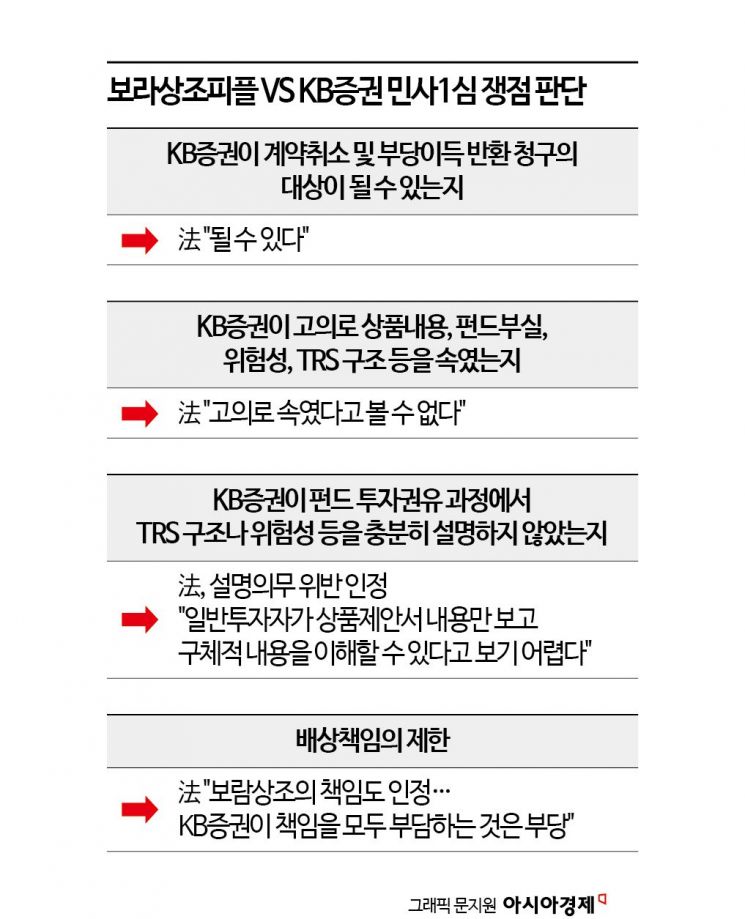

우선 재판부는 "KB증권이 보람상조의 계약 상대방이고, 이번 소송의 청구 대상이 될 수 있다. 그런데 KB증권이 일부러 투자전략이나 부실 징후, 위험성, TRS 구조 등을 속인 것은 아니다"고 판단했다. 상품제안서에 담긴 '무등급 사모사채 등에 투자할 수 있고, 원리금이 제때 지급되지 않을 수 있다', '위험등급 1등급(매우 높은 위험)' 등 내용이 근거였다. "상품제안서엔 'TRS에 관해 담보가 납입된다'고 적혔다"며 "그 구조의 위험성을 알았어도 보람상조가 펀드에 가입했을 수도 있다. 결국 KB증권 때문에 보람상조 측이 착오를 했다고 볼 수 없다"고 말했다.

다만 "펀드를 팔 때 '적합성 원칙'을 지키지 않았다"며 KB증권의 '불완전 판매' 책임을 인정했다. 적합성 원칙이란 금융사가 투자목적·경험·재산 등 투자자 특성을 파악하고, 그에 맞게 투자를 권유해야 한다는 의무다. KB증권은 상품부터 먼저 권유한 뒤, 가입 계약 직전에서야 투자성향 확인서를 받아 문제가 됐다. 보람상조 측의 기존 성향과 크게 다른 상품은 아니라고 해도, 투자를 새로 권유할 땐 미리 투자성향을 파악하는 절차를 지켰어야 한다는 것이다. 아울러 레버리지의 위험성과 우선변제권에 대한 설명도 일반투자자인 보람상조 재무직원 등의 수준에 맞춰 구체적으로 설명했어야 한다고 짚었다.

KB증권의 배상 책임은 40% 정도로 제한했다. 제안서 내용을 제대로 보지 않거나, 권유받은 3개의 펀드 중 라임 펀드를 결정한 주체는 결국 보람상조라는 이유에서다. 재판부는 "보람상조 측은 펀드의 기본적 사항이나 위험성도 모르고 투자했다. KB증권에 물어볼 기회도 충분했다"며 "금융투자 지식이 높다고 할 수 없는 재무직원이 혼자 100억원대 투자금에 대한 실무를 담당하고, 보람상조 내부에서 최종 투자 결정이 이뤄진 점을 보면 그 책임이 가볍지 않다"고 지적했다. 아울러 "손해는 일차적으로 라임 펀드의 부실 운용 때문이다. KB증권도 구체적으로 그 가능성을 몰랐다"며 "관련 책임을 모두 부담하는 것은 잘못됐다"고 덧붙였다.