반도체 업황 개선 기대 대규모 투자 계획

주가 하락으로 CB·BW 조기상환 요구 대응

반도체 패키지·테스트 외주업체(OSAT) 윈팩이 대규모 자금 조달에 나섰다. 조달한 자금은 고객사가 다양해지면서 늘어나는 수요에 대응하기 위한 시설자금으로 활용한다. 다만 기존 주주를 대상으로 신주를 발행해 시가총액의 70%에 달하는 자금을 조달하려 한다는 점에서 주주가치 희석 우려도 나오고 있다.

11일 금융감독원 전자공시시스템에 따르면 윈팩은 구주 1주당 신주 0.92주를 발행해 550억원을 조달한다. 8일 종가 기준 윈팩 시가총액은 750억원이다. 신주 발행 예정가는 1003원이고 오는 5월29일 발행가를 확정한다.

윈팩은 반도체 제조공정에서 패키징과 테스트 공정의 외주생산을 담당하는 업체다. SK하이닉스와 10년 이상 거래 관계를 지속하고 있으며 2021년부터 삼성전자 물량도 받고 있다.

기존 국내 반도체 후공정 업체가 패키징 사업 또는 테스트 사업으로 나눠서 사업을 진행하는 것과 달리 후공정을 일괄로 수주할 수 있는 인프라를 구축했다. 메모리 반도체를 중심으로 집적도를 높이기 위한 기술을 비롯해 다양한 패키징 기술을 확보했다. 패키징 노하우를 기반으로 테스트에도 적용하고 있다. 지난해 매출액 862억원, 영업손실 229억원을 기록했다. 반도체 업황 부진으로 전년 대비 매출액은 43.5% 감소했고 영업이익은 적자 전환했다.

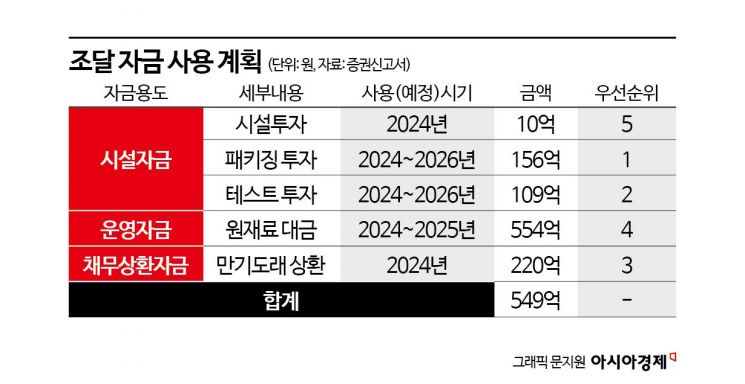

주주배정 증자로 조달한 자금 가운데 275억원은 반도체 패키징과 테스트 설비 투자에 사용한다. 반도체 패키징 및 테스트 공정은 기술 집약적인 산업 특성상 일정한 수준 이상의 품질을 유지하고 개선하기 위한 보수 활동이 필수다. 수율 저하 및 불량률 상승 등 품질 문제가 발생하면 다시 신뢰를 회복하기가 어렵다.

설비투자를 꾸준하게 진행하는 과정에서 전환사채(CB)와 신주인수권부사채(BW)를 발행해 자금을 조달했다. 전환가와 행사가가 현재 주가보다 높다 보니 투자자가 조기상환을 요구할 가능성이 큰 상황이다. 증자로 조달한 자금 가운데 220억원을 채무상환 용도로 배정한 이유다.

인공지능(AI) 시장이 성장하면서 메모리 반도체 수요가 늘고 있다. 업황 개선을 기대하면서 설비 투자와 재무 구조 개선을 위한 자금조달은 불가피한 결정으로 볼 수 있다. 다만 대규모 자금을 조달하면서 부작용에 대한 우려도 크다.

새로 발행하는 신주는 5488만주이며 발행주식 총수 5958만주의 90%를 웃도는 규모다. 윈팩 최대주주인 어보브반도체는 배정받은 신주의 50% 이상 증자에 참여한다. 증자를 마무리하고 나면 최대주주 보유 지분율은 38.31%에서 29.13%로 9.18%포인트 낮아질 것으로 예상했다.

주주배정 후 실권주가 발생하면 일반 공모를 진행한다. 이후로도 잔여주가 발생하면 유상증자 주관사인 한국투자증권이 신주를 인수한다. 인수 수수료는 13.0%다. 구주주 청약과 일반 공모를 통해 계획한 자금을 모집하지 못하면 자금 조달 계획에 차질이 발생할 수 있다.