한달 새 6차례 1440억 채권 발행, 서소문 사옥 매각

차입금 상환, 계열 지배력 강화 용도 관측

한진그룹 주요 계열사인 한진칼과 한진이 채권시장에서 연이어 자금을 조달하고 있다. 앞서 한진칼은 서소문 사옥(KAL빌딩)을 대한항공에 매각해 2642억원의 유동성을 확보하기도 했다. 한진은 조달한 자금의 상당액을 차입금 상환에 사용했고, 지주사인 한진칼은 차입금 상환과 계열 지배력 강화에 사용할 것이라는 관측이 나온다.

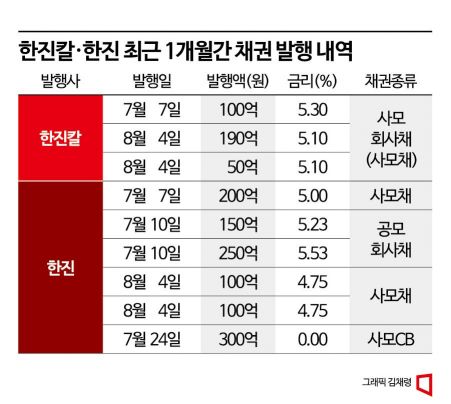

8일 투자은행(IB) 업계에 따르면 한진그룹 지주사인 한진칼과 물류 부문 계열사인 한진은 최근 잇따라 사모채를 발행해 자금을 조달했다. 한진칼은 지난 4일 한양증권을 채권인수 증권사로 240억원 규모의 사모채를 발행했다. 사모채 만기는 1년4개월로 발행 금리는 5.10%다. 한진칼의 신용등급이 BBB에 불과하다는 점을 고려하면 상당히 낮은 금리 수준에 자금을 조달한 것으로 풀이된다. 한진칼이 발행한 사모채는 190억원, 50억원어치로, 각각 다른 투자자에게 매각된 것으로 알려졌다. 한진칼은 사모채 발행 외에도 최근 한진그룹 서소문 사옥(KAL빌딩)을 대한항공에 2642억원에 매각해 유동성을 확보하기도 했다.

한진은 최근 1개월 사이 네 차례에 걸쳐 채권을 발행하는 등 연이어 유동성을 확보하고 있다. 한진은 지난달 7일 200억원 규모의 사모채를 발행한 데 이어 3일 후인 10일에는 400억원어치의 공모채를 발행했다. 같은 달 24일에는 300억원 규모의 사모 전환사채(CB)를, 지난 4일에는 한국투자증권 주관으로 200억원 규모의 사모채를 발행했다.

한진은 조달한 자금의 대부분을 차입금 상환에 사용한 것으로 파악된다. 한진의 올해 3월 말 연결기준 총차입금은 2조원 수준으로 차입금 만기가 연이어 돌아온다. 지난달 하순에만 900억원 규모의 채권 만기가 도래했다. IB업계 관계자는 "한진은 과거에도 공모와 사모 회사채를 발행해 자금을 조달해 왔다"면서 "신용등급이 BBB급으로 낮아 대규모 공모 회사채 발행이 어려운 탓에 100억~300억원씩 나눠 차환 자금을 마련하고 있다"고 전했다.

한진칼의 경우 차입금 부담이 크지 않아 연이은 자금 조달에 대해 여러 해석이 나온다. 확보한 현금 유동성의 일부를 차입금 상환에 사용하고 나머지를 계열 지배력 강화에 활용할 것이라는 관측이 지배적이다. 한진칼이 2020년 진에어 상장 때부터 구주 매각 자금을 계열 지배력 확대에 사용하겠다고 공언한 바 있다. 하지만 코로나19 이후 계열사 경영 상황이 악화로 1조원 이상의 계열 지원에 나서면서 정작 계열 지배력을 키우지는 못했다.

한진칼은 현재 주력 계열사 한진에 대한 지분율이 24.16%에 불과하다. 이 때문에 2대 주주인 골든오크인베스트먼트(9.79%)와 경영권 분쟁을 벌이기도 했다. 또 최근 300억원 규모의 CB를 발행하면서 지분 희석 부담이 발생했다. IB업계 관계자는 "대한항공과 아시아나항공의 합병 과정에서도 안정적인 지배력 유지를 위해서는 상당액의 자금이 필요할 것"이라며 "아시아나항공 3자 매각으로 대한항공과의 통합이 무산되더라도 한진칼에 대한 산업은행 보유 지분 등을 고려하면 대규모 자금 부담이 발생할 수 있다"고 내다봤다.